Q. 適格請求書等保存方式(以下、インボイス制度)はどういった制度でしょうか?概要を教えてください。

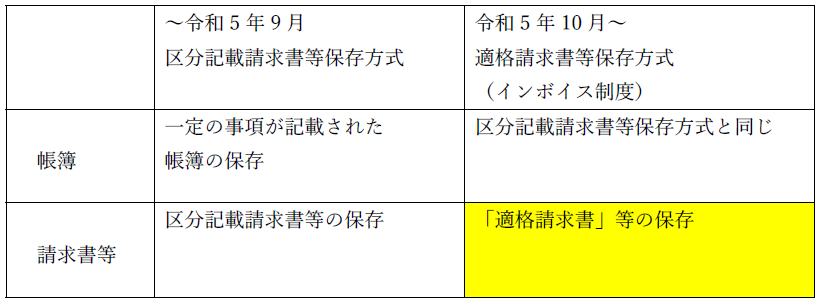

令和5年10月1日から複数税率に対応した仕入税額控除の方式として、インボイス制度が導入されます。この制度の下では、「帳簿」及び「適格請求書等」の保存が仕入税額控除の適用を受けるための要件となります。

消費税の計算方法は、「預かった消費税」から「支払った消費税」を控除した金額を納付することが原則となります。

この「支払った消費税」を控除することを「仕入税額控除」といいます。

インボイス制度導入以前は、一定の事項が記載された「帳簿」と「税率等区分記載請求書等」の保存が仕入税額控除の要件でしたが、インボイス制度が導入されると、上記に加え、適格請求書の保存が必要になります。

仕入税額控除の要件

適格請求書とは、売手が買手に対し、正確な適用税率や消費税額等を伝えるための手段であり、「登録番号」のほか一定の事項が記載された請求書や納品書その他これらに類するものをいいます。

この適格請求書は税務署長の登録を受けた適格請求書発行事業者のみが交付できるため、別途税務署へ届出書を提出し、あらかじめ「登録番号」を発行してもらう必要があります。

インボイス制度導入後につきましては、消費税の納税額計算上、原則としてインボイス制度の要件を満たした取引先については仕入税額控除ができますが、要件を満たしていない取引先からの「支払った消費税」については仕入税額控除ができなくなります。

インボイス制度は、適格請求書発行事業者の登録から、各取引先が適格請求書発行事業者に該当する

か否かの確認、自社の請求書発行システムの整備等、準備に時間がかかることが想定されます。少しず

つ準備を進めていきましょう。

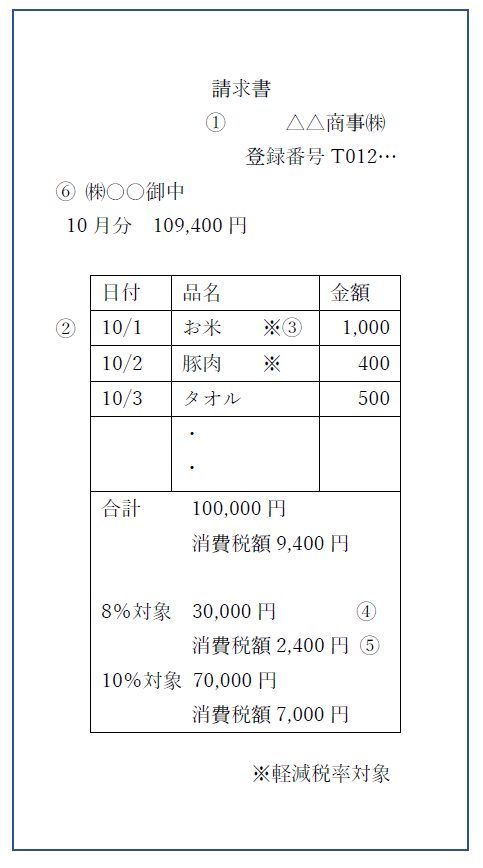

【適格請求書 参考イメージ】

①適格請求書発行事業者の名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の名称