Q. 生前贈与により、相続財産を少なくする場合に注意すべき点はありますでしょうか?

生前贈与する財産には主に以下のものが挙げられますが、それぞれ、贈与する相手や、贈与の方法によって、効果に違いが生じます。

1.現金の贈与

2.株式の贈与

3.不動産の贈与

また、贈与の相手を子ではなく、孫にすることでさらなる効果が見込めます。

1. 現金の贈与

生前の贈与に対しては、贈与税が課税されます。

しかし、毎年110万円以内の贈与であれば、贈与税は課税されないため、効果的に相続財産を少なくすることが可能です。

この110万円は、贈与を受ける者1人当たりの金額であるため、贈与する相手が多いほど1年に贈与できる財産の金額は大きくなります。

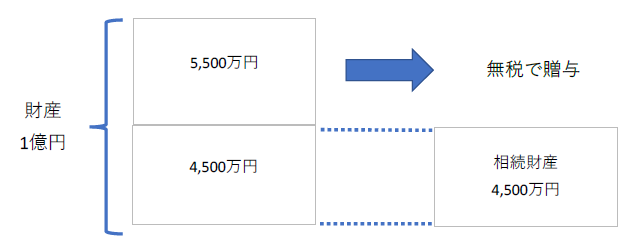

例えば、子や孫5人に対して、毎年110万円ずつの贈与を10年間行った場合、

110万円×5人×10年=5,500万円の財産を無税で贈与することができ、かつ相続財産を少なくすることが可能となります。

ただし、贈与の方法によっては、税務署から贈与と認められないケースもあります。

そのため、例えば親が子に贈与をする場合、以下のように、適正な方法で行うことが重要です。

①贈与した財産は子の管理下に置くこと(現金であれば、子名義の口座を作り、通帳や印鑑は子自身が管理すること)

②贈与の都度、契約書を交わすこと

③親は子に贈与する意思表示をし、子は贈与を受けたことを認識すること

また、上記の贈与については、亡くなる前3年内の贈与に関してはなかったものとされ、相続財産に加算されてしまうため、早期の贈与が望ましいです。

さらに、近年、贈与税と相続税の一体化が議論され、この暦年贈与のあり方についても見直される可能性もあるため、注意が必要です。

2. 株式の贈与

今後、株価が上がると見込まれる自己株を保有している場合は、生前に贈与することを検討します。

例えば、自社株を保有しており、自社の業績が好調な場合、早いうちに自社株を贈与することで、贈与後の価値上昇分の相続税相当額を少なくすることが可能となります。

3. 不動産の贈与

今後価値が上昇すると見込まれる不動産については、早い段階で贈与することにより、価値上昇分の相続税相当額を少なくすることが可能となります。

また、婚姻20年以上の夫婦であれば、自宅を贈与する場合、最大2,110万円まで無税となる制度があります。この制度を活用すれば、税負担なく相続財産を少なくすることが可能となります。

4. 孫への贈与

亡くなる前3年内に贈与した財産は、相続財産に加算されますが、孫への贈与はその対象となりません。

また、子への贈与より孫への贈与のほうが、相続税を一世代飛び越すことができるため、相続税の観点からは効果的です。