Q. 相続税の軽減について、効果的な方法はありますでしょうか?

代表的な例として、

①土地の購入

②賃貸物件の建設

③「小規模宅地等の特例」の活用

があります。

①土地の購入

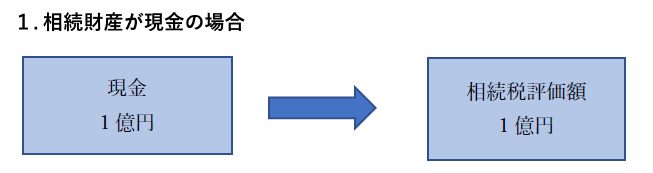

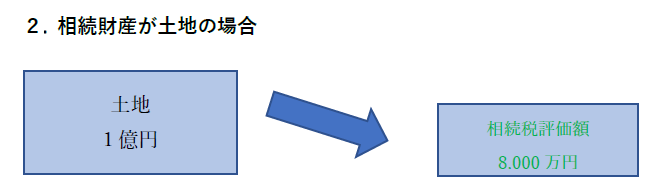

土地の売買が行われるときは多くの場合、売買時の時価で評価され、取引されます。

一方、相続の際は、路線価または倍率方式で評価されます。

この路線価は一般的に時価の80%ほどになるように設定されています。

つまり、1億円で購入した土地は、時価が変動しなかったとしても、相続時には8,000万円で評価されることとなり、現金のまま相続するより2,000万円評価額を引き下げることができます。

②賃貸物件(アパート等)の建設

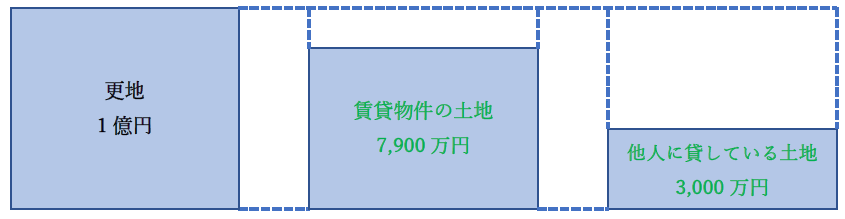

土地の評価額は、更地のまま保有するよりも、そこにアパートを建てるほうが低くなります。

アパートの土地の所有者は、その土地を自由に使用したり売却したりすることができなくなるなど、利用が制限されてしまいます。そのため、制限のない更地に比べて評価額が下がります。

また、アパートを建設すると、アパートの家賃収入を得ることができるので、将来の相続税の納税資金確保という点でも、メリットがあります。

一方で、アパートを建設すると、その維持や修繕に多くの費用を要する他、空室が発生すると収益に大きな影響を及ぼすなどリスクも存在するため、様々な視点から、適切な管理、運営を行う必要があります。

③「小規模宅地等の特例」の活用

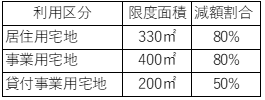

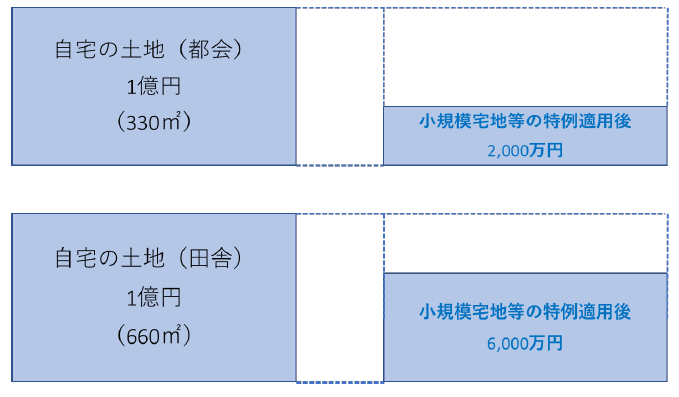

相続税には、「小規模宅地等の特例」という特例があります。この特例は、例えば、亡くなった人の自宅の土地を配偶者等が相続する際、土地の評価額が330㎡部分まで、最大80%減額されるというものです。

この特例は、330㎡以内という面積の制限はあるものの、金額の制限はありません。

同じ価額の土地であれば、田舎の広い土地より都会の土地の方が1㎡当たりの価額が高いため、より多くの減額が可能となります。

また、限度面積や減額割合は異なるものの、事業用宅地や貸付事業用宅地についても、それぞれ同様の適用があります。