Q. 相続の生前対策は、何から行えば良いのでしょうか?

相続の生前対策でまず初めに行うことは、現状把握です。財産の状況や、自分に万が一のことが起きた際、相続税がいくらになるのか把握しておくことで、生前に様々な対策が講じられます。

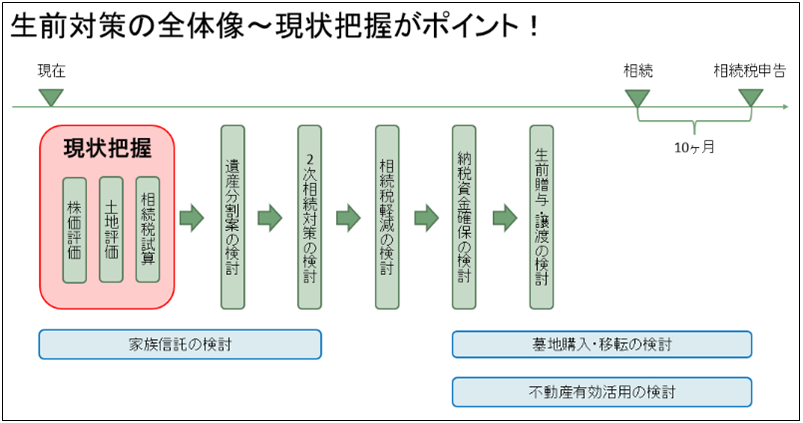

相続の生前対策の流れは、次の図の通りになります。

1. 現状把握

①株価評価

非上場会社の役員等で、自社の株式を保有している場合、現時点での株価を評価します。

決算毎に株価も変動するため、毎期決算が終わる度に現状把握しておくことが望ましいです。

②土地評価

地主等で、不動産を保有している場合、現時点で保有している土地の評価をします。

土地評価の基礎となる路線価は毎年7月1日に国税庁から発表されます。路線価は毎年変動するため、毎年現状把握しておくことが望ましいです。

③相続税試算

現時点での相続税を試算します。

生前に概算額を把握しておくことで、その先の相続税・贈与税対策が行えます。

2. 遺産分割案の検討

相続人同士で争いが起きないよう、最適な遺産分割案を検討します。

必要に応じて遺言書作成の検討も行います。

3. 2次相続対策の検討

相続対策では2次相続まで考慮しないと損をする可能性があります。

1次相続の相続税が低額であっても、2次相続の相続税が高額であれば、ベストな相続対策とは言えません。

2次相続対策まで検討することが大切です。

4. 相続税軽減の検討

財産の評価額を引き下げられるか、相続税を軽減できるかの検討をします。

5. 納税資金確保の検討

相続した財産で、相続税が支払えるかを検討します。

支払えない場合にはどうしたら良いか、納税資金の確保方法の検討も行います。

6. 生前贈与・譲渡の検討

相続財産を少なくするために、生前贈与や資産譲渡の検討を行います。

7. その他

①家族信託の検討

認知症リスクを考慮し、家族信託の活用を検討します。

②墓地購入・移転の検討

必要に応じて墓地購入や墓地移転の検討を行います。

③不動産有効活用の検討

納税資金を確保するために不動産譲渡等が必要な場合や、不動産のリフォーム等、不動産の有効活用方法を検討します。