Q. 相続税の納税資金を準備できるか不安です。

事前に準備できることはありますでしょうか?

相続が発生してから、相続税の納期限までは10ヶ月しかありません。

相続した財産で、相続税が支払えるかを事前に検討しましょう。

支払えない場合にはどうしたら良いか、納税資金確保の検討も行いましょう。

相続税の納付は、現金での一括納付が原則です。

相続財産に占める不動産の割合が高い場合は、現金による一括納付が困難なことがあります。

また、生前に納税資金として現金を贈与した場合でも、相続の発生までに使い果たしてしまうことも考えられます。 様々な可能性を考慮し、対策を講じることが望ましいです。

1. 生命保険の活用

生命保険は契約時から保障が始まるため、いつ相続が発生しても保障額を確保できます。保障額を設定する際には、シミュレーションが欠かせません。

相続税がいくら発生するのかシミュレーションを行い、現預金や有価証券などの金融商品がどの位あるのかを考慮して、保障額を設定することが望ましいです。 なお、保険をかける人の年齢が高いと保険料が高額になってしまうため、早期の検討が大切です。

相続人が受けとる生命保険金には、遺族の生活を保障するために支払われるという側面もあることから、下記の金額まで課税されません(非課税)。

生命保険金の非課税額 = 500万円 × 法定相続人の数

現金として残す場合と比べ、生命保険として残した方が非課税額の分だけ評価額が下がるため、生命保険を活用することは望ましいです。

また、預貯金は、死亡後口座が凍結されてしまいますが、生命保険は死亡後すぐに保険金請求できるので、納税資金の確保という観点からもとても重要です。

2. 退職金の検討

退職金を納税資金に充てることを検討しましょう。

なお、退職金についても上記の生命保険金と同様に、下記の金額まで課税されません(非課税)。

退職金の非課税額 = 500万円 × 法定相続人の数

さらに遺族に支払われる弔慰金については、下記の金額まで課税されません(非課税)。

・被相続人の死亡が業務上のものである場合

被相続人の死亡時の月額普通給与の額 × 36カ月分

・被相続人の死亡が業務上のものでない場合

被相続人の死亡時の月額普通給与の額 × 6カ月分

死亡退職金については、非上場会社の株式の評価において債務としてマイナスしますので、非上場株式の評価額を引き下げることも考えられます。 そのため、会社を経営している方は事前に自社の退職金を設定しておくことが望ましいです。

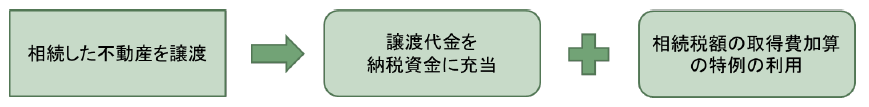

3. 不動産売却

不動産を譲渡し、その譲渡代金を納税資金に充てるという方法もあります。

相続後に不動産を譲渡する場合には、相続税額の取得費加算の特例を活用しましょう。

相続により取得した財産を、相続開始の翌日から、相続税の申告期限の翌日以後3年以内に譲渡した場合には、一定金額を譲渡資産の取得費に加算することができます。

つまり、相続後に譲渡する方が、譲渡所得税の計算上有利となります。